キャッシュフロー計算書は、貸借対照表、損益計算書と並んで、どの企業も定期的に作成しなければならない三大財務諸表の一つです。

キャッシュフロー計算書は、特定の期間中における自社のすべてのお金の出入りをまとめたものであり、そのお金がどのように流入・流出したかが示されています。入ってくるのがよくて出ていくのが悪いとは必ずしも言い切れないので、お金の動きを見るのは重要なことです。

正確な最新式のキャッシュフロー計算書は、大企業でも中小企業でも必要不可欠ですが、この財務原則の基本を理解するのに、会計の専門家である必要はありません。

本記事では、キャッシュフローの詳細と、それがどのようにキャッシュフロー計算書に配置されるかについてご説明します。そして、Amazonのキャッシュフロー計算書と、SaaSビジネスに特化した例を見ていきましょう。

最後に、貸借対照表と損益計算書に記載されている情報をもとに、専用ソフトウェアがどのようにキャッシュフロー計算書を自動生成するかをご紹介します。これが、より簡単で正確なキャッシュフローモデル作りと財務予測への第一歩です。

キャッシュフロー計算書とは

キャッシュフローとは、ビジネスに流入・流出するお金のことです。他の多くの会計原則とは異なり、企業の収益性や価値とは完全に切り離されたものです。

キャッシュフローで考慮すべきは、会社に出入りする実際の物理的な現金ですが、この「物理的」とは、銀行口座やクレジットカードなどに出入りするお金も含まれるため、あまり文字通りに捉えるべきではないことに注意しましょう。

ビジネスでは、「営業活動」、「投資活動」、「財務活動」から得られるキャッシュフローを区別しており、この3用語は、実はキャッシュフロー計算書の項目になっています。

【営業活動によるキャッシュフロー】、【投資活動によるキャッシュフロー】、【財務活動によるキャッシュフロー】という見出しで、どのようなキャッシュフローがあるのかを見てみましょう。

営業活動によるキャッシュフロー

営業活動とは、一般に、ビジネスの通常の日常業務のことと理解されています。例えばカップケーキの販売の場合、営業活動には、カップケーキの販売や、カップケーキを焼くための砂糖や小麦粉の購入が含まれます。

このように、営業活動から得られるキャッシュフローには、こうした通常の日常的なプロセスによってビジネスに入ってくるお金と出ていくお金がすべて含まれます。以下は、営業活動から得られるキャッシュフローの例です:

キャッシュフローイン:営業活動によるキャッシュフローインは、商品またはサービスの販売による現金の受領が主なものであり、時にはそれのみであることもあります。現金の受領前に収益が計上される場合や、収益の計上前に現金が受領される場合があることから、現金の受領が収益の代わりに用いられます。

キャッシュフローアウト: 利息の支払い、税金の支払い、家賃、仕入先への支払いなどの費用は、営業活動によるキャッシュフローの主な流出先です。SaaS企業の場合、ホスティング料金や必要なビジネス・ソフトウェアのサブスクリプションは、営業活動によるキャッシュフローアウトの一般的な方法です。なお、キャッシュフロー計算書には、現金支出のみが記載されるため、減価償却費は含まれません。これについては、以下で詳しく説明します。

投資活動によるキャッシュフロー

投資活動と聞いてまず思い浮かべるのは、株ではないでしょうか。投資活動によるキャッシュフローには、確かに株の売買が含まれますが、それだけではありません。個人の投資活動は株に限定されがちですが、企業の投資活動はより多角的です。

企業の投資活動には、大きな資産の売買も含まれることがあります。ここで言う資産とは、企業が所有する価値のあるものです。会社は、ビジネスの遂行のためにオフィスビルや大型サーバーなどの物理的な資産を購入することがありますが、これらは触れることができるため、通常「有形資産」と呼ばれます。

また、プラットフォームを改善する新しいソフトウェアや特許など、触ることのできない無形資産の購入もあります。以下は、投資活動によるキャッシュフローの例です:

キャッシュフローイン:有価証券(株式)、土地、古い資産の売却が、投資活動によるキャッシュフローの一般的なプラス要因になります。

キャッシュフローアウト:株式の購入や建物・設備などの新規資産の購入など、投資活動によるキャッシュフローがマイナスになることは、基本的にキャッシュフローインと逆になります。

財務活動によるキャッシュフロー

財務活動とは、企業が資金を調達する方法です。これには、「エクイティ(株式資本)ファイナンス」と「ライアビリティー(負債)ファイナンス」が含まれます。例えば、会社は銀行融資を利用して運営資金を調達することもできますし、オーナーは個人の貯蓄をさらに事業に投資することもできます。財務活動によるキャッシュフローの例としては、以下のようなものがあります:

キャッシュフローイン:会社による新しい融資の開始や、オーナーの事業への資金投入は、財務活動からのプラスのキャッシュフローの例です。IPO(新規株式公開)や新株発行も財務活動からのプラスになるキャッシュフローになります。

キャッシュフローアウト:財務活動によるキャッシュフローがマイナスになる例としては、配当金の支払いが挙げられ、借入金の返済もその一例です。また、株価を上げるための自社株の一部買い戻しも考えられます。いずれの場合も、会社から現金が流出することは、会社が好調であることを示すシグナルとなります。

キャッシュフローの計算方法

企業のキャッシュフローは、直接法または間接法のいずれかを用いて計算することができます。どちらの方法も、GAAP(企業会計原則) で認められていますが、多くの中小企業は、間接法を好みます。

直接法によるキャッシュフローの計算

直接法では、現金がビジネスに出入りする際に、すべての現金を記録する必要があります。このため、【記録用】と【追跡用】で総勘定元帳を別々に作成しなければならず、簿記の負担が大きくなってしまいます。

この方法は、間接法よりも時間がかかるだけでなく、間接法を一部行う必要があり、キャッシュフロー計算書と損益計算書の調整については、従来どおり、間接法に従って行う必要があります。。

間接法によるキャッシュフローの計算

間接法では、まず営業活動から得た現金から始めます。損益計算書から当期純利益(または損失)を取り出し、次に経理は非現金収入と費用をすべて取り除き、まだ認識されていない収入とまだ発生していない費用をすべて追加して逆算します。

投資活動および財務活動から生じるキャッシュフローは、間接法および直接法のいずれにおいても単純なものです。現金取引であるため、特別な会計マジックはありません。

キャッシュフロー計算書とは

キャッシュフロー計算書は、一定期間にどれだけの現金がビジネスに流入・流出したかを示すものであり、他の財務諸表を補完するものです。

キャッシュフロー計算書の主な構成要素は、営業活動、投資活動、財務活動からの現金です。これらは上記のとおりですが、もしまだ少し混乱しているようでしたら、以下の例をご覧いただければ、ご理解いただけると思います。

損益計算書や貸借対照表との比較

キャッシュフロー計算書は、本質的に貸借対照表と損益計算書と関係があり、実際に貸借対照表と損益計算書が目の前にあれば、キャッシュフロー計算書の作成に必要な情報はすべて揃っていることになります。

ただ、重要な違いがいくつかあり、その違いは特殊な方法で互いに関連しています。

キャッシュフロー計算書と貸借対照表

貸借対照表は、ある特定の日付における事業の帳簿価額のスナップショットです。一方にすべての資産、もう一方にすべての負債と資本が表示されます。

キャッシュフロー計算書は、ある期間内に現金がどのように流れたかを示すものであり、貸借対照表は期間ではなく日単位で表示されるので、期首の貸借対照表と期末の貸借対照表があれば、正確なキャッシュフロー計算書を作成しやすくなります。

例えば、2021年のキャッシュフロー計算書を作成するのであれば、2020年12月31日と2021年12月31日の貸借対照表を用意しておくとよいでしょう。

所有者の株式資本と負債の差額、そして該当する場合は減価償却費の差額が、キャッシュフロー計算書に直接影響します。Amazonの例を見ると、このことがもう少しきちんとわかると思います。

キャッシュフロー計算書と損益計算書

損益計算書とキャッシュフロー計算書では、一定期間の会社に関する情報が明らかになります。損益計算書では、一定期間のすべての収益や費用、そして最終的な純利益(または損失)が示されます。

収益認識ルール(主にASC606(収益認識の新基準))は、収益を得る前に口座にお金が入ることもあれば、収益を得たがまだ支払いを受けていないこともあるという意味です。費用の支払時期と発生時期についても同じことが言えます。

つまり、営業活動から得られるキャッシュフローは、損益計算書に見られる収益と費用に類似していますが、同じものではないということです。

損益計算書は、ビジネスに流入・流出したすべての資金の内訳を示すものです。この不一致は、正確で監査に耐えうるキャッシュフロー計算書を作成する上で、最も大変な部分のひとつです。

キャッシュフロー計算書の例

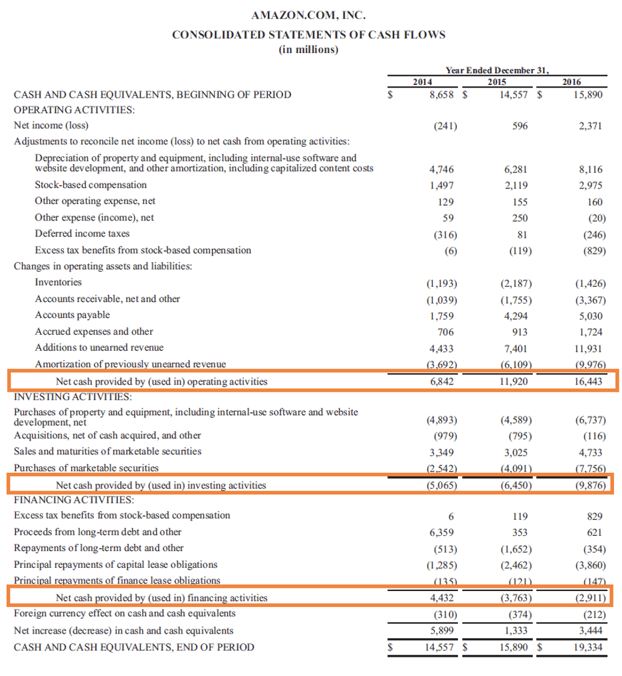

下の例を見てみましょう。Amazonの2016年のキャッシュフロー計算書です。このキ���ッシュフロー計算書から読み取れる情報はたくさんあります。

まず、すべての財務書類の上部には、【会社名(Amazon)】、【計算書の種類(連結キャッシュフロー計算書)】、【期間(2014年、2015年、2016年12月31日終了年度)】、【通貨(百万単位)】の4つが表示されていなければいけません。

連結財務諸表とは、簡単に言えば、複数の期間が記載されているものです。この場合、Amazonはキャッシュフローの3年間での変化をを示そうとしています。

このように、損益計算書には、キャッシュフロー計算書用に調整する必要があるものがあり、これを2つの書類を「調整する」といいます。

一つ目は、上記のキャッシュフローに合わせて、収益と費用を削除・追加することです。もっと厄介な��は、減価償却費の処理であり、資産を費用に変える方法です。

例えば、2,000ドルで5年間使えると予想されるノートパソコンを購入したとします。税務当局は、1年につき【 ($2,000) ÷ (5年) = $400 】の減価償却費を請求することを認めていますが、これは現金支出ではありません。(これは単純化された直線的な減価償却の例であることに注意しましょう。資産クラスやお住まいの地域によっては、異なる減価償却の計算が必要な場合があります。会計士にご相談ください)。

資産を買ったのだから、投資活動としてキャッシュフローが発生しましたが、年間の減価償却費は単なる節税システムであり、お金が動いているわけではありません。つまり、減価償却費はすべて損益計算書から足し算する必要があるということです。

償却も同様で、関係、契約、特許などの無形資産のみです。

赤い線は、次の営業活動、投資活動、財務活動からのキャッシュフローをハイライトしています。一番下には、Amazonのキャッシュポジションが、2013年末の約90億ドルから2016年末の190億ドルまで、この期間、着実に上昇していることがわかります。

最後にもうひとつ、マイナス��数値は括弧()で表示され、これは標準的な会計処理です。もし赤で表示されていたら、白黒のコピーでは非常に分かりにくいでしょう。また、劣化したコピーには、マイナスの記号のようなものがランダムに付いていることがあります。

図1. Amazonの2014年から2016年のキャッシュフローに関するステートメント。出典:Amazon.com

SaaSのキャッシュフロー計算書の例

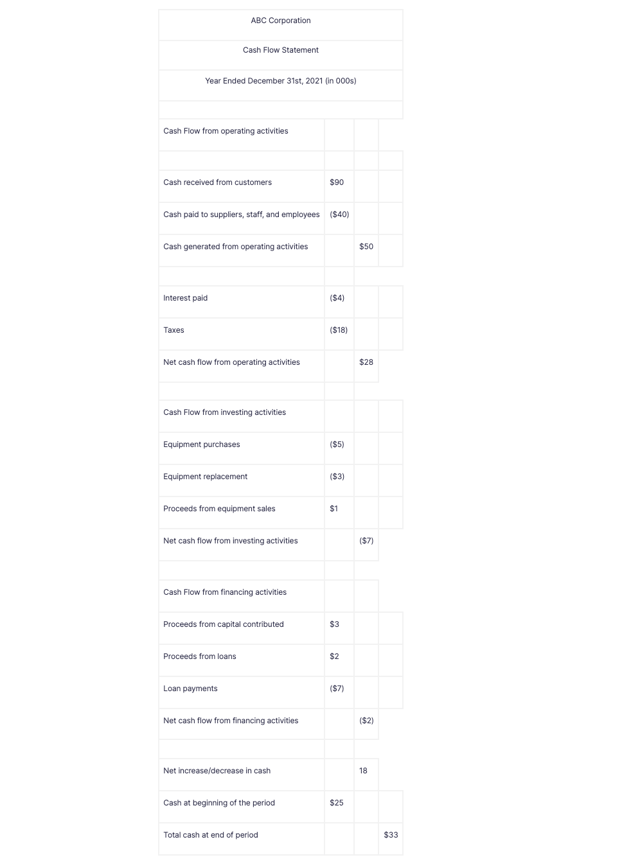

ここに典型的なSaaSのキャッシュフロー計算書の例を示します。まず、数字が数千単位と非常に小さいことがわかります。次に、このキャッシュフロー計算書は単年度のものです。

単年度の明細書によく見られるように、小計は中列、合計は右列、個々の数値は左列で確認できます。これにより、文書が読みやすくなっています。

スタートアップ企業にありがちなことですが、この会社はかなりリーン(最小限のサービスを提供し、顧客の反応を見ながら徐々にサービスを改良していく)なので、大型の設備購入はあまりなく、財務活動(株式と借入金)の金額もかなり小さいです。逆に、顧客から入ってくるキャッシュフローと、人件費、ホスティングサービスなどを含む一般的な経費から出るキャッシュフローはかなりあります。

全体としてキャッシュフローはプラスであり、予期せぬ出費が収益性を圧迫するリスクはほとんどないようです。

キャッシュフロー計算書からわかること

キャッシュフロー計算書で、企業の総合力、収益性、長期的な存続の可能性を判断できます。

また、企業の流動性水準、つまり、経費を支払うのに十分な現金があるかどうかの判断もでき、株主や投資家は、企業のキャッシュフロー計算書をよく見て、その企業の全体的な財務の健全性の判断材料とします。

また、キャッシュフロー計算書は、将来のキャッシュフローを予測する手段でもあり、予算編成に役立ちます。さらに、ローンやクレジットラインの申し込みを視野に入れている場合は、融資担当者への最新の財務諸表の提出が必要です。

SaaSビジネスにおけるキャッシュフロー計画のメリット

よくできたキャッシュフロー計画は、どのような企業にとっても例外なく非常に重要です。ここでは、SaaSビジネスにおけるいくつかの具体的な利点をご紹介します:

経費を正確に可視化して追跡できれば、矛盾の素早い発見や無駄な経費の排除ができ、結果的に利益を増やせる

流動性パラメータを明確に把握することで、資金の流出入を最適化するために必要な情報を得られる

SaaS特有のキャッシュフローの問題

SaaSビジネスのオーナーの多くが時折直面する、キャッシュフローに関する根強い問題がいくつかあります。その一部を見てみましょう。

支払条件のバランス

ビジネスモデルによっては、顧客の与信期間が30日や60日に及ぶこともありますが、すぐに、あるいは数週間以内に支払わなければならない請求書が発生することはよくあり、その場合、キャッシュフローが悪化する可能性があります。このため、可能な限り顧客に対して前払いの支払い体系を設定することをお勧めします。

この問題は、売掛金の条件が買掛金の条件よりもゆとりがある場合に発生することがあります。ちなみに売掛金とは、まだ支払っていない顧客からの収益を認識したもので、買掛金は、まだ支払っていない発生した費用です。

顧客がサービスを利用してから数ヶ月後に支払う傾向がある場合、キャッシュフローの出入りに合わせて、納入業者とのより良い条件の交渉を検討しましょう。

売掛金の管理

売掛金は、支払いの遅れを厳しくチェックしないと、簡単に手に負えなくなります。実際多くの企業では、30日遅れの支払いは25%、120日遅れの場合は100%回収不能と判断されます。

そのため、自動課金メカニズムを設定して、顧客が期限内に確実に支払うようにすることが賢明です。顧客へのリマインダーを自動化し、次の請求サイクルを知らせることも、支払いが滞る可能性を減らすのに有効です。

クレジットカードの有効期限切れや資金不足などの理由で顧客の支払いが滞った場合、顧客に支払い情報を更新するよう促すダニング(督促)システムを導入することができます。

顧客チャーン

SaaSビジネスは元来サブスクリプションベースであるため、顧客がソフトウェアの使用を中止したり、サブスクリプションを更新しなかったりすると、キャッシュフローや流動性に悪影響が及ぶことから、顧客チャーンを減らすのに、できる限りの積極的な行動が必要です。

顧客チャーンを防ぐには、顧客が求める機能を理解して開発できるように、顧客との対話を続けていくことが必要です。

Baremetrics のような先進的な SaaS 分析ソリューションで、どの顧客がなぜ離れているかを理解し、迅速な対策を講じることができます。顧客維持率が高ければ高いほど、長期的なキャッシュフローは改善されます。

無料トライアルに登録し、キャッシュフローをよりよく管理しましょう。

バーンレート(資金燃焼率)

バーンレートは、あなたの会社がどれだけ早くお金を失っているかを測ります。手持ちの現金総額に対するパーセンテージ、または現金の残り月数で表すことができます。

特に、収益が出る前の段階から「ラーメンの収益性」に至るまでが大変です。この時期にキャッシュフローを伸ばすのに最適な方法のひとつが、サブスクリプションサービスの利用です。そうすれば、高価なソフトウェアからサーバーに至るまで、大きな初期費用を管理しやすい月々の費用に変えることができます。

FlightpathによるBaremetricsでより良いキャッシュフロー計算書の作成

Flightpath by Baremetricsがキャッシュフロー計算書を自動生成できることをご存知でしょうか?これにより、キャッシュフロー計算書と損益計算書の調整など、面倒で困難な会計業務が不要になります。

もしあなたが、損益、キャッシュフロー、バランスシート、ビジネスメトリクスをすべて一つでできるツールを探しているなら、もう探す必要はありません。Flightpath by Baremetricsにサインアップして、今すぐ財務モデルの作成を始めましょう。